2、新中產崛起引領消費習慣變革,頻次及品質注重快速提升

按照傳統需求分析,家紡的需求主要來自于替換需求,婚慶、喬遷送禮等,其中替換需求占比超過一半以上。認為當前以 80/90后為代表的年輕中產群體崛起下帶來的消費習慣變化將對家紡產品的替換需要帶來深遠影響。

隨著我國人均可支配收入的增長,人口結構中中產階級的占比不斷提升,在這一過程中, 新的中產階級在家紡消費中也呈現出了新的特征,一方面更加注重品牌與質量,愿意為高品質的產品買單;另一方面,對于家紡的隨機性消費提升, 通過在軟裝家居上增加亮點, 選擇不同風格的生活方式,從而也帶動了家紡品更換頻次提升,并且越來越注重家紡產品的品質; 此外,隨著三四線城市收入、就業和財富的增長,客群消費能力增強。在三四線城市消費升級趨勢下,品牌意識的崛起,也為中高端家紡開辟了新的市場。

圖6.中國中產階級的崛起

圖7.國內家紡消費趨勢變化

3、地產后周期效應短期仍有效,但相關性正逐年減弱

從以往來看,相較于其他紡織服裝子行業,家紡行業有著一定的周期性,這主要由于目前我國家紡需求中占據相當一部分比例的喬遷和婚慶需求與房地產銷售情況緊密相關。由于購置新房到交房以及家裝存在一年左右的滯后期,因此家紡消費一直被市場認為屬于地產后周期消費品。因此,當前市場對于家紡行業18年銷售情況預測來看,特別是在三四線城市市場, 在 2017 年上半年三四線房地產市場銷量表現良好的背景下,今年上半年地產周期仍被認為將有一定推動作用。 但由于 17 年下半年三四線地產銷量大幅下滑, 市場普遍擔心今年下半年地產后周期負面影響將在三四線為主的家紡企業有所顯現。

不過,同時也應看到,隨著家紡替換需求以及隨機性消費的不斷上升,也在一定程度上減弱了與地產的相關性。將地產新房銷售前一年的增長數據與家紡行業營收增速相比較,可以看到兩者在 2014 年之后相關性已不再顯著。同時,從9城披露的二手房交易數據情況來看 17 年整體都處于下降態勢,顯示家紡行業本輪需求提升與地產相關性較弱, 更多的來自于消費升級下替換需求的上升。

圖8.家紡行業營收與新房銷售相關性在2014年后有所減弱

圖9.國內二手房交易情況

二、競爭格局改善:線下渠道調整到位,線上布局加速完善

1、環保風暴下中小企業成本壓力陡增,龍頭有望顯著受益

從上游成本端來看,近期的環保壓力以及原材料等各項成本的提升,將進一步壓縮中小型低端家紡企業生存空間,實現行業整體的去產能,從而有助于龍頭企業的集中度提升。

伴隨 2017 年以來紡織企業原材料價格的上升,一些中小家紡企業由于本身毛利率偏低,在采購、租金、水電以及人工成本紛紛上升背景下,生存空間也被進一步壓縮。因此看到,企業間效益差異正在拉大,優勢企業的優勢更加明顯,而劣勢企業困難也更多。此外,大型品牌家紡企業憑借大批量生產帶來規模效應,以及多年積累的下的品牌渠道優勢, 在行業結構性需求提升以及上游成本壓力加大過程中通過適當漲價轉嫁下游,能夠維持毛利率在穩定水平,上市家紡龍頭近年來毛利率水平相對穩定。因此,行業整體成本壓力下,將更加有利于中高端龍頭的行業集中度提升。

圖10.企業效益分化指標比較

圖11.2008年-2016年上市家紡公司毛利率

2、線上及線下核心渠道加速出清中小品牌,品牌集中度提升明顯

首先,從線下渠道來看,根據《2016/2017 中國家紡行業發展報告》百貨商場在家紡消費渠道選擇中占比超過 50%。百貨零售渠道在經歷電商沖擊以及經濟放緩等因素影響下的長期滑坡后,近幾年正逐步迎來復蘇。同時,也看到在百貨渠道數量基本不變的情況下,整體銷售額的復蘇更多來自于單店銷售規模的提升而非渠道數量的增長,表明在過去幾年行業洗牌,渠道供給出清后,單店效益的提升是本輪復蘇的主要趨勢。此外,大型百貨渠道自身也在通過出清小品牌,聚合大品牌,提升單店的銷售業績,因此,在這一過程中具有品牌優勢的中高端家紡企業將受益整個線下渠道的集中度提升。

圖12.家紡產品購買渠道

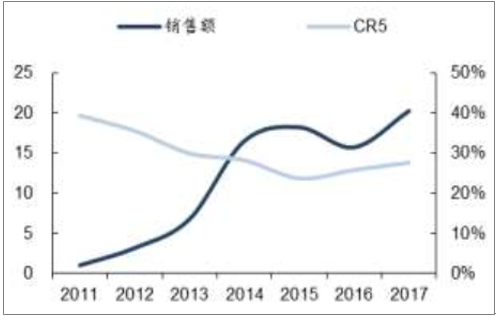

其次,從線上來看,此外,隨著線上流量紅利的消逝,電商發展也正步入品牌消費階段,中高端家紡企業線上布局的完善有望進一步加速集中度提升。根據數據顯示,2017年,全網家紡用品銷售總額為467.74億元, 其中床品套件的銷售總額為 202.76億元。2011 年-2017 年間,隨著床用紡織品行業在電商的滲透率的提高,家紡CR5呈現先降后升的態勢, 也體現了線上家紡用品銷售在前期依靠流量紅利的粗放式發展后,也正步入注重于品牌的消費階段,目前國內品牌家紡在線上布局已經相對完善,線上和線下已經逐步打通,未來線上消費有望成為推動中高端品牌家紡企業成長的新增長極,并帶動整體集中度的進一步提升。

圖13.2011-2017年床用紡織品線上銷售額和CR5市占率

圖14.2011-2017年床品套件線上銷售額和CR5市占率

[編輯:于飛]

京公網安備11010502039980號

京ICP備12044575號-1

京公網安備11010502039980號

京ICP備12044575號-1